英伟达增速放缓只是多重因素交织下的一个缩影。

12月9日晚间,中国国家市场监管总局发布消息称,近日,因英伟达公司涉嫌违反《中华人民共和国反垄断法》及《市场监管总局关于附加限制性条件批准英伟达公司收购迈络思科技有限公司股权案反垄断审查决定的公告》(市场监管总局公告〔2020〕第16号),市场监管总局依法对英伟达公司开展立案调查。

消息一出,英伟达股价应声下跌。

截至当地时间12月9日收盘,英伟达收跌近3%,市值一夜蒸发6400亿元;英特尔、AMD、阿斯麦、台积电、Arm等美股大型半导体公司也普遍收跌,像AMD最高跌近6%。

但对于国产芯片股来说,此消息却为资本市场带去利好。

12月10日,A股的芯片概念股迎来一波行情,板块个股中,以下股票涨幅居前,如东方智造报6.03元/股,涨10.04%;盛景微涨停至46.26元/股;华大九天报133.96元/股,涨8.72%……

值得注意的是,中国市场还是英伟达第三季度的主要收入来源之一。

业绩不及预期,AI资产出现泡沫?

作为全球知名的芯片公司,在全球生成式AI与大模型赛道火爆时,所有算力需求都转化成了英伟达的财报数据。

富国银行今年2月数据显示,英伟达2023年在全球数据中心图形处理器(GPU)市场份额为98%。第二名的AMD市场份额仅为1.2%,第三名的英特尔不足1%。

当地时间11月20日,英伟达发布了截至10月27日的2025财年第三财季财报,期内财季营收为350.82亿美元,同比增长94%,环比增长17%;净收入193.09亿美元,同比增长109%;摊薄后每股收益为0.78美元,较上年同期增长111%。

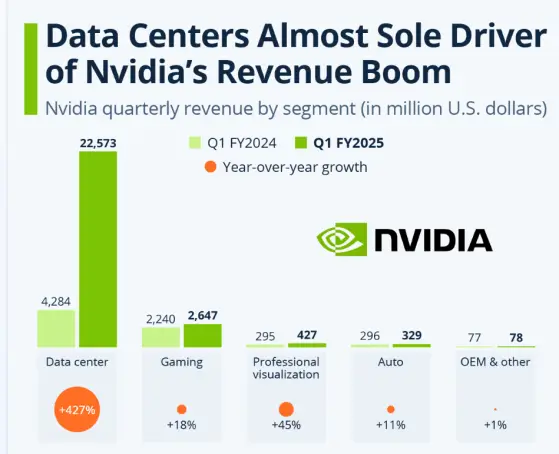

具体业务方面,英伟达Q3数据中心业务营收为308亿美元,超出市场预期的288.2亿美元。这部分业务贡献了英伟达绝大部分营收,囊括了市场最关注的AI芯片。

游戏业务Q3营收为32.8亿美元,分析师预期为30.3亿美元;图形工作站芯片和汽车芯片Q3营收分别为4.86亿美元和4.49亿美元。

英伟达专业可视化业务(销售企业用图形芯片)第三财季营收为4.86亿美元,同比增长17%,环比增长7%。

英伟达汽车业务第三财季营收为4.49亿美元,较上年同期增长72%,环比增长30%。

同时,英伟达对下一季度的业绩作出指引,预测2025财年第四财季的销售额将达到375亿美元,上下浮动2%,高于市场平均预期的370亿美元,但低于部分分析师的最高预期。英伟达将维持每股季度派息1美分不变。

虽然英伟达的业绩仍在高速增长,但增速正在逐渐放缓。公司第三财季营收同比增长94%,而去年四季度到今年第二季度,增速分别为265%、262%和122%。

事实上,英伟达增速放缓只是多重因素交织下的一个缩影。

首先,全球范围内的反垄断浪潮正在向科技巨头袭来。美国、欧洲等多个国家和地区都在加强对科技巨头的监管力度,以防止其形成垄断,扼杀市场竞争活力。英伟达作为AI芯片领域的龙头企业,自然成为了监管机构重点关注的对象。

其次,英伟达还面临着激烈的市场竞争。

传统的竞争对手AMD和英特尔虎视眈眈,不断推出新的产品和技术,试图蚕食英伟达的市场份额。更令人担忧的是,一批新兴的AI芯片初创公司也异军突起,例如硅谷的Cerebras,其推出的芯片在某些方面甚至已经超越了英伟达的产品。

此外,英伟达的一些大客户,如亚马逊等云计算巨头,也开始着手设计和研发自己的AI芯片,以减少对英伟达的依赖。

这些因素都在进一步削弱英伟达的市场地位和盈利能力。

另一方面则来自中国市场。据英伟达期内财季显示,英伟达在中国大陆(含香港)营收115.7亿美元,在其收入大盘中占比12.7%。可以看出,中国市场在英伟达的营收大盘中有较大比重。

就在财报发布后,11月24日,一张英伟达创始人CEO黄仁勋在中国香港深水埗大排档喝啤酒的照片在网上流传。媒体报道,就在十天前,他刚刚在英伟达的日本峰会上与软银创始人董事长孙正义进行了一场如兄弟般的对话。

外界认为,黄仁勋近期频繁的亚洲之行无疑释放诸多信号,特别是对于中国市场。然而,近年来英伟达在中国市场面临着诸多挑战。除了此次反垄断调查外,英伟达还需要应对中国本土企业的崛起以及政策环境的变化。

应对诸多不利因素

以汽车行业为例,车规级芯片是汽车电子系统的核心组成部分。不久前,中国新能源汽车首次突破年产1000万辆,随着新能源汽车的快速发展,以及自动驾驶、智能座舱的不断普及,汽车芯片的市场需求正在激增。

中汽协此前发布的数据显示,一辆传统燃油车所需汽车芯片数量为600-700颗,一辆电动车所需的汽车芯片数量将提升至1600颗,而更高级的智能汽车对芯片的需求量将提升至3000颗。

贝哲斯咨询数据显示,2023年全球及中国市场汽车芯片市场规模分别为2793.64亿元、658.18亿元,中国占比23.56%。预计至2029年全球汽车芯片市场规模将提升到5305.25亿元。

2023年,中国智驾域控芯片市场中,特斯拉FSD芯片在华销售120余万颗,占据37%的市场份额,英伟达Orin-X芯片销量109.5万颗,占比33.5%。两者共计占据70%多的市场份额。

事实上,随着车企对芯片需求的日益增长,车规级芯片的国产替代正在加速进行。

例如比亚迪从2004年就开始布局汽车芯片,目前比亚迪已成为国内实力强大的汽车芯片企业之一,可以生产MCU、PIM、IGBT等芯片,而且它拥有自己的芯片制造厂,实现了自主设计、自主制造。

在先进的智驾芯片方面,中国诸多车企也在纷纷布局,部分汽车企业已开始在自家的汽车上采用自研的智驾芯片。比如吉利早在2019年就成立芯擎科技,2021年发布首颗7nm智能座舱芯片“龙鹰一号”,2023年龙鹰一号搭载于领克08,此后更多车型开始采用芯擎的自研芯片。蔚来自研的智驾芯片名为“神玑”,小鹏自研“图灵芯片”,理想自研芯片“舒马赫”。

而华为在进入汽车智能化赛道之前,就已经开始大规模投资第三代半导体产业,推动芯片国产化,特别是碳化硅这一热门领域。

这些国产芯片和解决方案在性能和应用场景上逐渐逼近国际巨头,为英伟达在中国市场的发展带来了巨大压力。

另一方面,政策环境的变化也对英伟达构成了挑战。

受美国政府颁布的新规影响,英伟达的多款高端产品向中国出口受限。在最新财务报表中,英伟达提到截至目前还未收到将受限制产品运往中国的许可证,据其了解,合作伙伴和客户也没有收到运输这些受限制产品的许可证。

黄仁勋此前曾警告美国官员:“如果我们被剥夺了中国市场,我们是没有应急措施的,(世界上)没有另一个中国,只有一个中国。”黄仁勋说,中国市场不可代替,若无法与后者进行贸易,将对美国企业造成“巨大的损害”。

不止英伟达,英国《金融时报》报道,台积电被曝将应美国要求,从11月11日起停止向中国大陆客户供货用于人工智能(AI)应用领域的先进芯片。报道指出,随着特朗普赢得今年美国总统大选,并即将重返白宫,台积电尤其担心会被视为“不可靠或不合作对象”。

就在10月28日,美国财政部敲定一项新规,旨在禁止美国个人和公司在中国投资开发一系列先进技术。据悉,该项限制重点关注先进半导体和微电子器件及其制造设备、量子计算中使用的技术以及人工智能系统。

美国政府的换届对于包括英伟达在内的很多与政府存在合作关系的公司来说,无疑是一个不容忽视的风险。但分析师普遍预计,芯片将再次成为美国打压中国正常贸易计划的重要一环。

所以即使已在股市登顶,英伟达依然面临着风雨交加的前路。

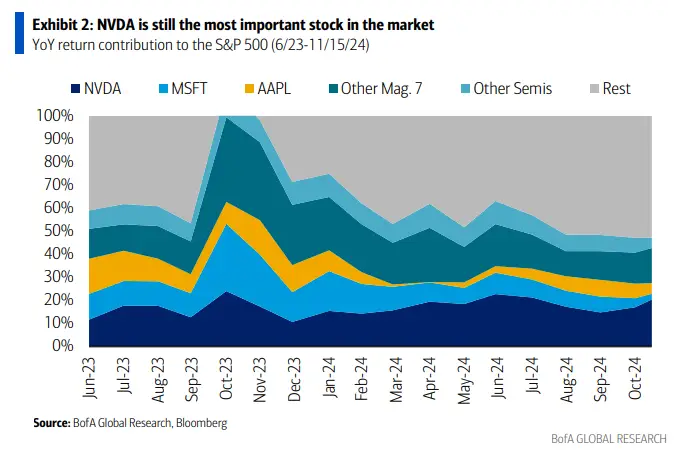

一年前,英伟达的市值还只是1.2万亿美元。今年以来,它不断创造股市神话,股价今年已上涨逾190%,市值2月突破2万亿美元、6月突破3万亿美元、本月重夺全球市值最高的上市公司之位。英伟达还取代硅谷芯片巨头英特尔,成为了道琼斯工业平均指数成分股。

截至最新收盘时间,英伟达最新市值为3.31万亿美元。

根据市场研究机构的数据,英伟达在AI芯片领域的市场份额超过80%。毫无疑问,在可预见的未来,市场对英伟达芯片的需求仍将强劲,但如何面对在中国市场的挑战与机遇,仍充满不确定性。